Veo en muchos blogs tanto de habla inglesa como de habla hispana estadísticas, opiniones y discuciones sobre si el mercado está barato o si está caro. De entrada doy mi opinión sobre este aspecto, cosa que ya comenté en el post por qué invertir en bolsa hoy 2, en donde mencionaba algunas de las razones por las que pensaba que el mercado está muy cerca de lo que podríamos llamar “fair value”, pero, ¿acaso importa que esté caro, barato o en “Fair Value”?.

Pues para el típico “trader”, cuyo horizontre de inversión es de unos pocos días, que el mercado esté barato o caro le debe dar exactamente igual. El mercado nunca corregirá sus desviaciones en un plazo tan corto, por lo que tener esta información le es totalmente irrelevante.

Por otro lado tenemos a los inversores a muy largo plazo (30 años o más), en este grupo se encuentran los planes de pensiones e inversores particulares que se toman su inversión en bolsa de una forma pasiva, comprando bien sea un ETF o una cartera de valores sólidos y de reconocido prestigio y “echándose a dormir” en ellos. Para ellos, la verdad, el timing es poco relevante, normalmente las aportaciones de estos inversores son escalonadas (aportaciones mensuales por ejemplo), lo que los lleva a suavizar los "picos y valles" de valoración de la bolsa ya que no hacen todo el aporte en un momento específico. Para estos horizontes tan largos de inversión la bolsa normalmente oferece de forma bastante regular su promedio de 7-10% interanual.

Entre estos dos grupos tenemos a un bastante amplio número de aficionados y profesionales que invertimos en bolsa de una forma “activa”, que tratamos de mejorar el resultado que se pudiera obtener tan sólo con un ETF y echándose a dormir. Nuestros horizontes de inversión son más largos que los del trader, pero no tan largos como los del “buy and hold” que se hace con una cartera y la matiene por siempre.

Para nosotros es importante evitar las excesivas sobrevaloraciones, aunque creo que estos picos de vaoración “cantan”. La del 2000 era obvia, la del 2007 no tanto aunque habían varios indicios que apuntaban a ello. De todos modos, como la historia ha demostrado, si invertiste en el pico del 2007 hoy estarías perdiendo dinero, pero el resultado estaría dentro de los parámetros de riesgo que tiene la bolsa, que tiene una desviación estándar de sus rendimeintos aproximadamente del 20%.

En lo personal creo que mirar si la bolsa está cara o está barata puede tener algún valor sólamente cuando estamos viendo valores extremos, como las sobrevaloraciones del 2000 o las subvaloraciones de finales del 2008-principios del 2009. En ese momento escribí mi post ¿Por qué invertr en bolsa hoy?, y animaba a invertir en ella porque pensaba que era uno de esos momentos de una extrema desviación, y con un cierto margen de seguridad podía animar a cualquier lector, lego o no, a invertir en bolsa con una visión de largo plazo (3 años o más).

Si me hubieran preguntado a principios del 2009, cuando escribí el post, si pensaba que la bolsa estaría por arriba de los niveles de ese momento en los próximos tres años, pues hubiera dicho “probablemente sí”. Pero si a día de hoy me hacen la misma pregunta, mi respuesta es un rotundo “no lo sé”, y dentro de 5 años “no lo sé”, y si me obligaran a mojarme para los próximos 10 años, mi respuesta sería de nuevo un “no lo sé”.

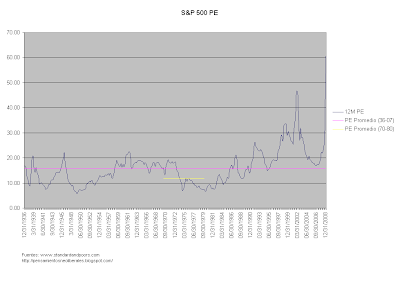

Muchoa dirán, pero ¿cómo va a estar la bolsa a los niveles actuales dentro de 10 años?, esto perfectamente se lo pudieron haber preguntado algunos inversores en el 2000, por supuesto se salvaron los que no estaban embriagados con las constantes subidas y vieron el momento con cabeza fría ya que como ya he dicho, lo del 2000 “cantaba”. Cuando el múltiplo de valoración promedio del S&P500 es del 12x-15x (dependiendo del tiempo en que lo midamos), el que en el 2000 haya llegado cási a 50x pues como que canta un poco. Pero es que hay veces que “no canta” y en donde de todos modos se puede obtener un rendimiento de 0% en 10 años.

Ubiquémonos a finales de 1968, el índice S&P500 tenía un multiplicador de 18x, un poco por encima del promedio pero nada alarmante, de hecho el S&P500 se ha mantenido por encima de 18x más del 30% del tiempo desde 1936 hasta nuestros días. Resulta que si compraste el S&P500 por esas fechas tuviste que soportar 10 años en un movimiento lateral del mercado hasta que al fin retomara la senda alcista a partir de principios de los 80.

Ubiquémonos a finales de 1968, el índice S&P500 tenía un multiplicador de 18x, un poco por encima del promedio pero nada alarmante, de hecho el S&P500 se ha mantenido por encima de 18x más del 30% del tiempo desde 1936 hasta nuestros días. Resulta que si compraste el S&P500 por esas fechas tuviste que soportar 10 años en un movimiento lateral del mercado hasta que al fin retomara la senda alcista a partir de principios de los 80.Hay que entender lo que pasó en los 70 para saber si de verdad un escenario de “10 años en el congelador” es repetible. Y lo que pasó durante esa etapa tiene un nombre: inflación. La inflación es muy mala para la bolsa fundamentalmente por dos razones:

1- La primera es que las ganancias de las empresas se comprimen: en industrias competitivas (como lo son la mayoría), una inflación galopante es sinónimo de márgenes reducidos, esto es así porque las compañías no son capaces de trasladar sus aumentos de costes a sus clientes a la misma velocidad. Esto repercute en la cuenta de resultados en donde los márgenes operativos se comprimen.

2- Las valoraciones sufren ya que la tasa de descuento aumenta. Si el precio de un valor hoy es el descuento de sus flujos de caja futuros, cuando hay mucha inflación aplicarás una tasa de descuento mayor ya que los dólares de mañana pueden comprar muchas menos cosas que los de hoy. El argumento en contra es que se supone (en teoría) que los aumentos de precios (y cash flows) que puedes obtener compensan esa inflación, por lo que el efecto total sería cero. Pero en la práctica esto no es así, repito que no se pueden transladar los costes en su totalidad a los clientes. El mercado no es tonto (es neurótico, pero no tonto) y en este tipo de ambientes inflacionarios otorga un múltiplo de valoración inferior a las ganancias actuales para tomar en cuenta esta tasa de descuento superior.

Así que lo que obtenemos es un “double whammy” como dicen los gringos, primero unas ganancias reducidas por no poder trasladar los costes, y sobre unas ganancias reducidas tenemos un múltiplo de valoración menor. El resultado: la bolsa en el congelador.

Pero, ¿es factible un escenario como el de finales de los 60 en los Estados Unidos?, pues factible es. Acabamos de atravesar una de las peores crisis de liquidez de la historia y para combatirla la reserva federal ha impreso más billetes que el total que había impreso desde su creación hace más de 100 años. El efecto no ha sido inflacionario (todavía), porque todo ese dinero lo tienen depositados los bancos en la reserva federal porque les están pagando un interés sobre ellos (antes no se pagaban intereses sobre las reservas excedentarias) para una explicación un poco más profunda de estos temas creo que mi post el arte de inyectar liquidez es bastante didáctico.

El gráfico que nos viene via Econbrowser (un blog que me encanta) es en mi opinión aterrador. Lo que tenemos en verde claro es una masa de base monetaria esperando entrar a la economía. Recordemos que la base monetaria es el dinero en su mínima expresión, una ves que 1 dolar de la base monetaria entra en la economía se transforma en muchísimos más dolares limitado sólo por la formulita del multiplicador del dinero. El potencial efecto inflacionista que tienen estas reservas es inmenso, y Bernanke se enfrenta ante una situación nunca antes vivida por ningún banco central en su historia. No sé qué tan efectivo pueda ser Bernanke en contener el potencial efecto inflacionario que tienen esas reservas en el pasivo de la reserva federal. Lo que sí tengo claro es que veremos tasas de interés muy altas en un futuro no muy lejano, ya veremos cuánto le cuesta a Benny contener la bola de nieve.

Todo este rollo es para decir en definitiva que no sé nada, que en mi opinión cualquier esfuerzo de valorar el mercado y pronosticas sus niveles en los próximos 3, 5 o 10 años es simplemente inútil. Para los que estamos 100% en bolsa pues volvemos al principio, el que tenga un horizonte de inversión superior a los 30 años debe seguir haciendo lo que hace hasta ahora, dormir en su ETF o en sus valores seguros; el trader de corto plazo debe seguir con su trading, y los que estamos en medio seguir tratando de batir al mercado, aunque probablemente buscar empresas con “facilidad para pasar precios” cobre una mayor importancia en un futuro no muy lejano...