Revisando

viejos reportes de compañías, me encontré con este elaborado en Septiembre del

2007 por un Banco de Inversión que no vale la pena nombrar ya que este mismo

error lo cometen todos ellos, así que es irrelevante centrarse en el nombre de

uno.

La

compañía en cuestión es Zoltek, una compañía que hace fibra de carbono para

diferentes aplicaciones (Aspas para turbinas eólicas, aeronáutico, coches,

etc).

Recordemos

que a finales del 2007 nos situamos en la cúspide de la burbuja crediticia,

muchos pensaban que se crecería por siempre, se hablaba de “super ciclos”, etc,

etc.

El

informe habla sobre el impresionante crecimiento en turbinas eólicas en los

años futuros, veamos lo pronosticado vs la realidad:

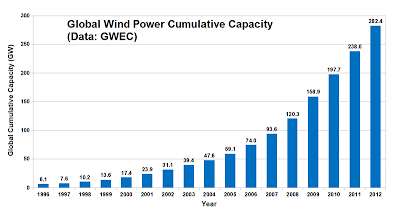

Vemos

en el gráfico anterior el crecimiento en capacidad instalada acumulada

pronosticado en el informe.

A

continuación lo que verdaderamente sucedió:

Sucede

que la proyección fue “conservadora”, vemos como en el 2011, por ejemplo, se

pronosticaban cerca de 200 Gigawatts cuando la realidad fue que para ese año

estaba cerca de los 240 Gigawatts. Una proyección bastante buena si

consideramos que la proyección es a cuatro años.

Sin

duda, la fibra de carbono a finales de 2007 se veía como una excelente

inversión, una industria con una creciente demanda y Zoltek parecía bien

posicionada para tomar ventaja.

Veamos

a continuación las proyecciones de las ganancias y pérdidas del analista sobre

esta acción para los próximos 5 años:

Vemos

como el analista pasa las ventas de 154 millones de dólares para finales del

2007 a casi 800 para finales del 2012, un crecimiento de casi el 40% interanual

en ventas. A finales del 2012, el beneficio operativo se ubicaría en 191,6

millones de dólares, adjudicando de este modo un 24% de margen operativo. Estos

números justifican para lo que el analista en ese momento era un precio

objetivo de 50$ por acción, valoración basada en múltiplos y en descuento de

flujos de caja (DCF).

Veamos

los números reales obtenidos durante los 5 años proyectados por el analista:

Vemos

como las ventas para el 2012 fueron 186 millones de dólares, muy lejos de los

casi 800 que proyectaba el analista para este año. Vemos como el margen

operativo es también mucho menor de lo que proyectaba el analista durante los 5

años proyectados.

El

precio de Zoltek al momento de escribir este post ronda los 14$, muy lejos de

los 50$ que el analista colocaba como precio objetivo para el año 2007. El

precio de Zoltek en el momento que el analista distribuía este reporte era

cercano a los 40$ por acción, por lo que observamos que en ese momento una

buena cantidad del valor estaba conformado por compradores que tenían unas

expectativas demasiado optimistas para el desarrollo de esta compañía,

expectativas infladas por un sinfín de razones, entre ellas, las impulsadas por

analistas como los de este reporte.

Moraleja:

Mucho cuidado con aquellas compañías cuyo valor actual está basado en unas

optimistas ventas y márgenes futuros. Cierto que un alto crecimiento merece un

ratio de valoración superior a los de la media, pero el arte consiste en

diferenciar el trigo de la paja y en saber hasta dónde un múltiplo deja de ser

un “Premium” por alto crecimiento para convertirse en una ilusión de un modelo

financiero ideal en donde todo sale perfecto para la empresa.